※本ページにはプロモーションが含まれている場合があります。

※本記事は免責事項とコンテンツ制作ポリシーに基づいて作られています。

- fxでどうやったら儲かるの?

- 勉強してるけど勝てない・・・

- 必勝法を知りたい!

15年間現役で取引し続け、トレード大会で上位入賞の経験もある僕が解説していきます。

この記事を読めばfx儲からないという概念を緩和できると思います。

fxで退場する人のうちの大多数がコツコツ利益を積み上げ、いずれ捕まり、含み損に耐えれずドカンと損失を出します。

本来チャンスの時だけ取引すれば負けないのに、一時的な儲けや待ってればポジションが助かる経験を味わうとポジポジ病になること、損切出来ないことが原因です。

この記事では15年間相場と向き合って身につけた

「fxの儲け方9選」をお伝えします。

超実践的内容なのですぐに取り組むことができます!

fxに100%の必勝法はありません。

15年間相場を見続けた中で、より必勝に近づけることができる方法とタイミングをお伝えします。

「勝てないなぁ」

「fxって難しい!」

と思った時この記事を何度も読み返しにきてください!

この記事の執筆者

FXは儲からない説は間違っていた

fxは本当に儲からないのかどうか

外国為替証拠金取引の取引顧客における

金融リテラシーに関する実態調査

という実態データがあります。

抜粋してまとめると

20代~70代の1000人を調査対象(2018年)

平均的な保有期間は1日以上~1週間未満が【21.3%】で一番高い

1週間以上~1か月未満は【16.1%】

1時間以上~1日未満は【16%】

取引通貨は米ドル、豪ドルとニュージーランドドル、ユーロ、ポンドの順に多い。

取引の時の証拠金倍率は1倍以上~5倍未満が【31.4%】

損失を出した理由は損切りが出来なかったから【56.5%】

根拠の薄い取引をした【37.7%】fxで利益を出す手法を会得している【40%】

引用元 一般社団法人 金融先物取引業協会

資産を増やすためにfxは有効な手段だと思う【80.6%】

昨年利益を出した人の割合【60.3%】

30代男性は【66.4%】

60代70代女性は【62%】

60.3%という数字はfxは儲からないという概念を打ち破る数字です。

大昔は手法の確立もまだされておらず、大きく負けて損を出したニュースもよく流れていました。

そのためfxは怖いというイメージを持っている方もいます。

「fxで利益を出す手法を会得している」人が40%いることからも、きちんと勉強したら勝てる人が増えたという結果と考えられます。

また、損失を出した理由が一番多い「損切りが出来なかったから」からも、躊躇なく損切できることがトータル勝率に結び付くことがわかります。

- 何を勉強したら勝てるのかわからない

- テクニカルを学んだけど勝てない

- なるべく短い時間で勝てるようになりたい

では勝ちやすいタイミングだけ取引をしたらどうでしょう?

おのずと勝率は上がります。

当記事は筆者が勝率の高いシーンをまとめたものです。

じっくり読み進めてください。

経済指標トレードの儲け方

アメリカの経済指標の発表時に取引をする手法です。

ドル円、ユーロドルなどの通貨をドルストレートと呼び、実際取引するのは合成通貨です。

アメリカの経済指標発表時に取引をします。

通貨ペアにドルが入ってない通貨のことを呼びます。

ポンド円、ユーロ円などのクロス円

豪ドル/ニュージーランド、ユーロ/ポンド

カナダドル/スイスフラン、etc…

アメリカの経済指標はドル安かドル高に動きます。

ドルをペアにした通貨が指標結果に直接影響します。

では合成通貨はどう動き、どう取引すれば利益を出しやすいのか説明していきますね。

初心者でもできる!経済指標のドルの綱引き手法

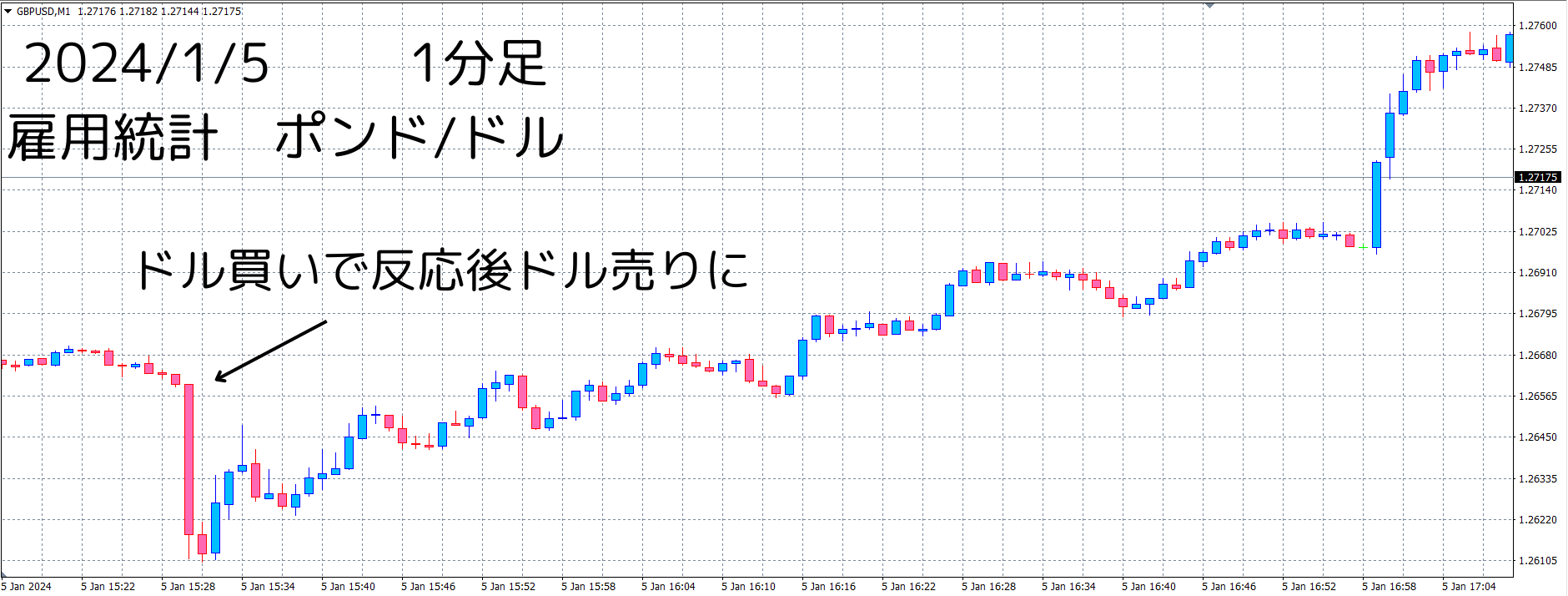

以下の2つのチャートを見てください。

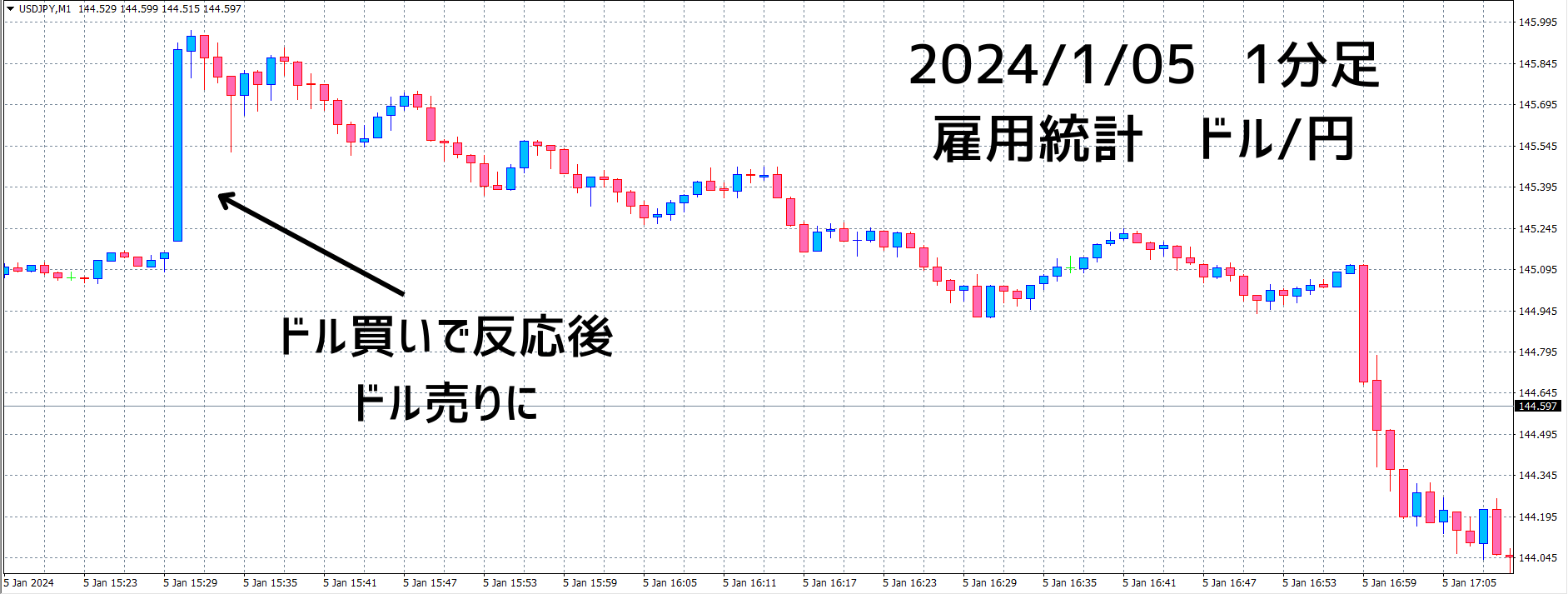

2024年1月5日に発表された雇用統計の1分足チャートです。

両方のチャートがドルによって動いてるため対称的になっているのがわかりますね。

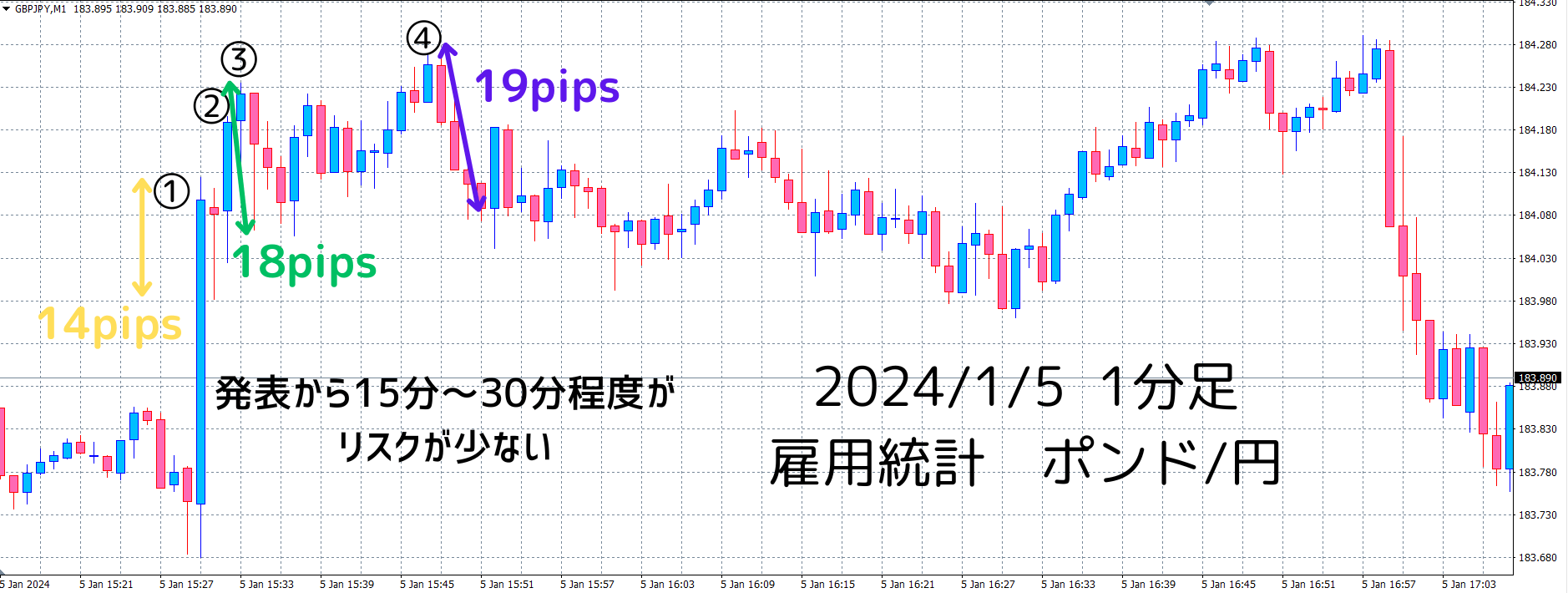

ではドル円とポンドドルの合成通貨のポンド円はどう動いたか見てください。

この時はポンド/ドルの下落よりドル/円の上昇のが強かったので、ポンド円も上昇基調ですね。

ドル円とポンドドルの綱引きの結果がポンド円のチャートになっています。

何故合成通貨で取引するのか?

アメリカの指標発表時、合成通貨はドルの綱引き状態にあって一方通行になりづらい傾向があるからです。

取引条件は以下の2つです。

大きなローソク足が出たら逆張りで売買する。

連続的に同じ方向のローソク足が出たら逆張りで売買する。

実際にシミュレーションしてみよう!!

エントリーポイント①

ポンド円のチャートの①は指標発表の瞬間で大きな陽線が出ています。

ここで売りエントリーし、次の陰線で決済すると最大14pipsです。

エントリーポイント②

次に②でも比較的大きめの陽線が出ていますね。

③ではさらに上昇しています。

仮に②でエントリーして「あ~早かったかな」と思っても③で追加ポジションを取ることで②のポジションを助けることができます!

次の陰線で決済した場合②+③で最大30pipsです。

エントリーポイント④

その後はしばらく細かい動きが続き、連続的な陽線が出た④付近でエントリーすることで最大19pipsの利益になります。

発表後15分~30分程度は綱引きが続く傾向があるので、その範囲で取引するのがリスクは少ないです。

その後は大きく流れが出る可能性があって捕まるリスクが上がります。

経済指標の種類とその結果によっていくつかのパターンがあり、それぞれの特徴を掴むことで勝率が上がります。

次に2023年の12月8日の雇用統計の時のチャートを見比べてみましょう!

この時は発表の初動はドル高でしたが、すぐにドル安に反転したパターンです。

ポンド円のチャートでシミュレーションしてみましょう!

エントリーポイント①

発表直後が大きな陽線なのでここで売りエントリーして次の陰線で決済すると最大18pips

エントリーポイント②

ドル買いからドル売りに転換してポンド円も下落気味になっています。

指標発表8分後に大きな陰線が出たのでここで買いエントリーして2つ目陽線で決済すると最大16pips

エントリーポイント③

発表から12分後には再び大きな陰線が出ます。

買いでエントリーして次の陽線で決済すると最大19pips

エントリーポイント④と⑤

発表から20分後に大きな陰線が出ています。

ここで買いエントリーした場合次の陰線で含み損になりますよね。

でも⑤追加エントリーして次の陽線で決済することで④のポジションを助けて⑤も最大25pipsの値幅を取れることとなります。

このように経済指標でドルの綱引きを利用して取引すると、比較的リスクの少ない取引をすることができます。

綱引きトレードには注意点がいくつかあり、これを踏まえることでさらに勝率を上げることができます!

注意点を怠ると勝率は下がってしまいます。

以下の記事を読んで経済指標のトレードをマスターしてくださいね。

FXで儲けるには金融政策を理解すべし

fxの動きに最も影響があるのは国策、金融政策です。

2012年末から始まったアベノミクスはご存じですか?

安倍政権の元、日銀の金融緩和によって経済の立て直しを図る政策でした。

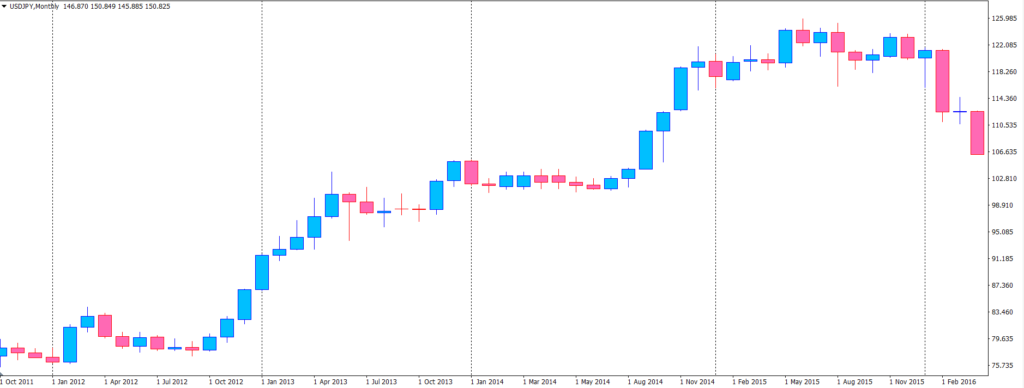

当時のドル円のチャートを見てみましょう。

70円台から始まり、2015年には120円台まで上昇しています。

国策や金融政策には、これだけの値幅を作り出す力があるということを理解しておきましょう。

日本では日銀が年4回金融政策決定会合を、アメリカではFRBが年8回FOMCを開催しています。

その時に金融政策の維持や変更を発表します。

中央銀行はお金を市場に増やしたり、政策金利を上下させて自国経済がよくなるようにコントロールしてるんですね。

次に、金融政策を理解し、fxで利益を出しやすいタイミングを解説していきます!

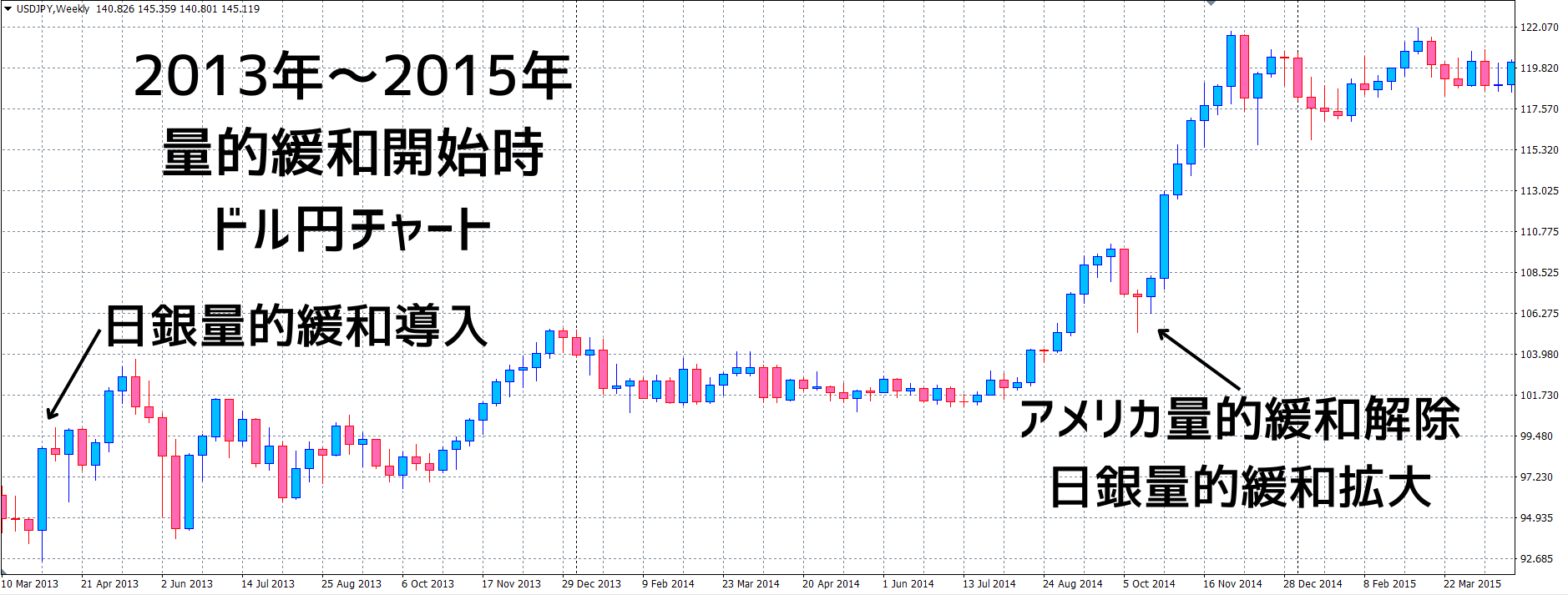

量的緩和を利用したスイングトレード

ドル円週足チャート

上のチャートは1本のろうそく足が1週間分になっています。

2013年4月に日銀が量的緩和を導入し、ドル円は円安になっています。

2014年10月の日銀の量的緩和拡大時から、2か月程でドル円は15円程度上昇しています。

ドル円を0.1lot(1万通貨)保有するだけでも、15万円+スワップ利益が出たことになります。

どうしてそんなに上昇したのか?

アメリカの量的緩和解除のタイミングも同じだったからです。

量的緩和をすると基本的に通貨安になります。

円安になるのでドル円は上昇しやすいですよね。

じゃあドルの方はどうなのかというと、この時アメリカが量的緩和の解除、つまり日本の逆をやりました。

通常量的緩和導入初期は通貨安になり、ドル安になります。

それを解除することになるのでドル高になるんです。

これが、短期間のうちに15円上昇した理由です。

日本の金融政策より、世界の基軸通貨であるドルの方が値動きへの影響力が大きいです。

そのため、アメリカの金融政策は世界で最も注目されています。

投資タイミングはいつ?

- 新しく金融政策を打ち出した時

- 政策を180度変えた時

新しく金融政策を始めると、将来を見越した投資マネーの流入が起きやすいです。一旦動き始めると、動きが話題を呼び、話題がさらなる投資マネーの流入をもたらします。

反面、金融政策を180度変えた時は投資マネーの逆流が起こります。今まで動いていた方向と逆に動きやすく、特にアメリカなどの大国の通貨は大きな影響を受けます。

世界の主要国では量的緩和を採用してる国が数多くあり、それらの転換期を見ておくことが投資タイミングを見極める上で重要です。

そして、中央銀行は一度目標を設定して金融政策を変化させたら達成するまで止める可能性は低いです。

少なくともしばらくはその流れが続く傾向があります。

- 通貨安になる→量的緩和導入や政策金利を下げる(利下げ)とその国の通貨が下落する

- 通貨高になる→量的緩和を解除したり政策金利を上げる(利上げ)と、その国の通貨が上昇する

なんで量的緩和や政策金利を変更すると通貨に影響が出るの?

中央銀行は景気を良くすることを目標に、お金を市場にたくさん流す仕組みを作っています。

それが金融政策です。

市場に回る通貨の総数が増えると通貨の価値が下がります。

ドル安や円安になるということです。

そして、量的緩和をやり続けると段々インフレになってきます。

インフレを抑えるために今度は逆のことを行うと、ドル高や円高になっていきます。

金融政策には量的緩和の他にいくつかの政策がありますが、取引をする上で上記を抑えておかないといけません。

量的緩和の転換を狙った2024年のスイングトレード

2024年現在では世界的に高金利の水準が続いています。

その理由は各国が物価高によるインフレを抑えるために、政策金利を高く維持しています。

しかしながら、以下の国では「今後利下げをしていく」と中央銀行のトップが示唆しています。

| 国 | 政策金利 |

|---|---|

| アメリカ | 5.5% |

| イギリス | 5.25% |

| ユーロ | 4.50% |

利下げをしていくということは、高金利による通貨高の状態から通貨安になっていくということです。

通貨安になるということは、その通貨を売るポジションを保有すれば、歴史的にも長期的にも利益を出しやすいということです。

fx取引で高金利の通貨を売ると、高いマイナススワップを支払わなければいけません。

しかし、海外fx業者の中にはマイナススワップを適用しないシステムである、スワップフリー口座があります。

スワップフリー口座を利用すれば、マイナススワップを支払わずに高金利の通貨を売ることが可能となってきます。

FXの儲け方を歴史から学ぼう!10年間の出来事まとめ

月足チャート

金融緩和から10年間で大きく動いた出来事をドル円のチャートに記しています。

1本のローソク足が一月のチャートになっています。

上から順番に解説していきますね!

EU離脱と世界景気の不安

チャートの左下を見てください。

2014年から原油価格が暴落して、2016年1月には1バレル105ドルから27ドルまで下落していました。

原油価格は景気が悪くなることとイコールの関係にあって、景気の先行きに懸念があると原油価格も下落していきます。

2016年にはイギリスがEUを離脱する懸念が出てきて、投資家の心理は一層リスクオフに向かい、資金の避難先として円も買われていたんですね。

相場の世界ではいつ解決するかわからない大きな懸念があると株などのリスク資産は下落していき、金や円などが買われる傾向があります。

この時も1つ投資チャンスがありました。

2016年6月にイギリスで国民投票が行われてEU離脱が決定した時でした。

左下の一番安値にあるローソク足がそうです。

イギリスのポンド円は1日で27円の下落です。

僕もあの日取引していましたが、毎分1円~5円上下するような動きでした。

結果的にこの日が10年間の中でドル円の最安値となっています。

長く懸念が続いた場合、その事実が発表された日が底値になる可能性があります。相場には度々ある現象です。

ただし、相場の暴落中に買い拾うことはリスクも伴います。

シナリオをしっかり立ててチャンスをモノにしましょう!

トランプ大統領誕生

2016年11月トランプさんは当選後の会見で「アメリカを一番の国にする」と言い、ドル円は一時的に3か月で10円以上、株価も上昇していきました。

これを市場ではトランプラリーと呼ばれています。

彼は株価が上がれば「見てくださいアメリカ株を!」「強いドルを望む」など、度々金融に対する発言を繰り返していたことから、投資家にとても注目されていました。

僕も会見をよく見ていたし、マスコミも彼からそういった発言を引き出そうとしていました。

誰が大統領になるかは非常に重要です。就任後は会見を行い、どの大統領も経済政策を話します。

就任後の一発目の会見は必ず翻訳されたものを調べましょう!

コロナショック

2020年2月にコロナショックで株価は大暴落です。

株価に比べると大分値幅は小さいですが、ドル円の2月の上下幅は8円ほどあります。

リーマンショックを経験していたFRB(米中央銀行)はいち早く手を打ち、3月には利下げ(ゼロ金利政策)&量的緩和を再開させました。

株価はすぐに持ち直し、ドル円はアメリカの量的緩和で通貨安気味になっています。

この時の利下げが次のアメリカ利上げへの布石となっています。

緊急性を要する金融政策変更は、いずれそれを解除することを頭の片隅に置いておきましょう。

次の金融政策変更に向けて、どのタイミングで何を買うべきか戦略を立てておきやすいです。

アメリカの利上げ

中央銀行は行き過ぎた物価高を容認しません。

市場にお金を流しすぎた状態が続くと物価高を起こし、食い止めるために政策金利を引き上げます。

毎月アメリカは様々な経済指標を発表していて、代表的なもので言えば消費者物価指数やPCEデフレータの数値が物価高を計る一つの目安としています。

「今月の数値、物価かなり上がってきたな」

と投資家に判断されると利上げ期待が生まれます。

「中央銀行が物価高を抑えるために、近いうち利上げをするだろう」と市場に思われるということです。

相場の世界では期待の始まりからチャートが動き始めます。

上記のチャートを見てください。

「物価が高くなってきたからそろそろ利上げするかもしれない」というところから上昇し始め、FRBが利上げすることを仄めかしたところで上昇を強めています。

利上げというものは一度にに大きくは引き上げないことが基本です。

FRBは少しずつ利上げを行い、物価の数値の反応を見て追加利上げしていきます。

この時は市場に「これから物価高が収まるまで何度も利上げがあるんだ」と思われたため、さらに急上昇しています。

ドル円がたった2年間で50円上昇して151円台にまでなったのは、アメリカを筆頭に世界各国が利上げを開始していたのに、日本だけは利上げしなかったためです。

ドル高+円安状態だったのです。

- 今までやってきた金融政策の真逆を開始する、または期待が始まる時を見極める

- 世界の主要国が現在やっている金融政策を調べておく

- 各国の大統領就任時の経済政策発表を注視する!

- 世界的ショックの時は悪い材料が出尽くしているかどうかチェックする

- 大きな出来事をチェックして準備を整えておく

FXで儲ける人は世界的ショックにもアンテナを張っている

世界的なショックが起きた時、何がどう動くのか?

歴史を元に解説していきます!

戦争

スイスフランショック

リーマンショック

チャイナショック

ITバブル崩壊

世界大恐慌

オイルショック

世界大戦

ブラックマンデー

大地震

コロナショック

同時多発テロ

ニクソンショック

フラッシュクラッシュ

この中から今回は戦争を例にします。

記憶に新しいロシアとウクライナの戦争、イスラエルとパレスチナの戦争の時に何が大きく動いたのか解説します。

戦争が始まると投資家はリスクのある金融商品を手放していきます。

株などの金融商品を「安全なものに変えておこう!」という動きが出ます。

宣戦布告した初日は戦争に関連する銘柄以外の株式は下落する傾向があります。

そして現金やGoldなどの価値が変わらないと見込まれているものに変えます。

「遠くの戦争は買い場」という格言があるように、アメリカなどの世界を代表する金融国家以外での戦争は、基本的に株式の下落は長く続きません。

戦争時に動くFX銘柄は?

宣戦布告した瞬間上昇する商品はGoldと原油です。

なぜなら戦争時はエネルギーの需要が高まることで原油価格が上昇し、リスク資産を安全なものに換えるからGold価格が上昇するんですね。

ではロシアとウクライナ戦争、イスラエルとパレスチナ戦争の原油チャートを見てみましょう。

戦争時の原油の動き

原油日足チャート

2022年2月24日にロシアが宣戦布告して上昇しましたが上髭で終わっています。

でも一度宣戦布告したら戦争は1日で終わることはめったにありません。

歴史上イギリスとザンジバルの戦争だけです。

次の日に価格が下落していますが、その翌日からは戦争の継続が見込まれ結果的には9日間上昇していますよね。

最低値1バレル89ドルから最大126ドルに。37ドルもの上昇をしています。

この動きには産油国のロシアが原油の流通を制限しようとしたり、それを見越した投機的な売買がされたりと様々な背景があります。

続いてイスラエルとパレスチナ(ハマス)の戦争時の原油日足チャートです。

2023年10月7日にパレスチナ自治区のイスラム組織ハマスがイスラエルに対して軍事攻撃を仕掛け、イスラエルは10月8日にハマスへ宣戦布告しています。

土日に起きた出来事のため、金曜日と月曜日の間にに穴が開いていますよね。これを窓開けと言います。

窓を開けて上昇で始まりましたが、3日目には下落しています。

戦争が起きる前の7営業日は下落局面にいたこと、ロシアウクライナと比べると規模が小さいと判断されたこともあり、最初は下落に転じました。

ですが4日目からは戦争の継続が見込まれ結果的に9日間の上昇となってるんですね。

最低値1バレル83ドルから最大90ドル(91ドル近く)の上昇です。

市場が「この戦争は継続する」と判断すれば上昇する傾向です。

戦争の継続性の有無が上昇期間に大きく影響します。

戦争時のGoldの動き

Gold日足チャート

上記のチャートはロシアとウクライナの戦争時のGoldのチャートです。

原油と同じように9日間上昇しています。

最低値1g1877ドル→最大2077ドルへの上昇です。

イスラエルとハマスの戦争時のGoldのチャートでは原油と同じように3日後に下落していません。

Gold価格の動きと密接に関係するアメリカ10年債の金利が下落局面にあったからです。

金利が高い=Gold価格が下落傾向

金利が低い=Gold価格が上昇傾向

1か月間金利が上がり続けていたため、Goldも戦争直前まで大きく下落していました。

開戦をきっかけに相場の反動力が作用し、原油よりも長い15日間の上昇となっています。

4つのチャートからわかることは原油とGoldは戦争時に大きく動きますが、上昇する期間は意外に短い傾向だということです。

投資タイミングを考える時、戦争の継続性が明らかになってから検討しても充分に間に合うことが見て取れます。

【まとめ】FXで儲けるには歴史を学ぶことが大事!

- fxはきちんと学べば儲からないわけではない

- 経済指標はトレードチャンスの1つ

- スイングトレードを狙うなら量的緩和転換時

- 世界的な大きな出来事は歴史を見て取引チャンスに変えよう!

- 世界的ショック時に動く商品を見ておこう!

過去の歴史を見て「この時こうしてれば利益が出たんだ」という意識で過去チャートを見ていくと、「意外に難しくない」とわかると思います。

Fxを難しくしているのは自分自身だったりするので、長期的な目で相場を捉えると勝率が上がって来るのでとても重要です。

fxやインデックス投資での勝ち方が知りたい方は、以下のプレゼントを受け取ってくださいね!

- ギャンブルにならない!目からウロコの経済指標のfxトレード手法

- データでわかる!勝率90%超えのインデックス投資方

- 東京市場の穴をついたシンプル手法

- 週末だけできる低リスクで勝率の高いアルゴリズムトレード

- 地政学リスクがあっても利益を出しやすいトレード